细说红利基金:调仓行为对红利策略的影响

作者系华宝基金指数投资总监、指数研发投资部总经理、标普红利ETF基金经理 胡洁

年初至今,红利策略产品表现亮眼。以华宝基金旗下标普红利ETF(562060)与红利基金(A份额:501029;C份额:005125)所跟踪的标普中国A股红利机会全收益指数为例,其截至2024年2月20日的涨幅达到5.96%,2023年录得了14.21%的涨幅,逆市跑赢大盘,成为震荡市环境下的“避风港”。过去一段时间,我们和大家分享了红利策略的一些基础内容,如红利策略的选股逻辑、该策略适应的市场环境以及如何在繁多的红利指数产品中挑选出优质的红利资产。随着这几年红利策略出色表现,投资人的关注也在逐渐加深。今天,我们就给大家提供一个考察红利指数的进阶视角:红利指数的调仓行为。

首先我们来看看什么调仓频率更好。

目前市场上主流红利指数的调仓频率主要有两种:半年度和年度。我们利用2010年至2023年的历史数据进行模拟回测,每期选取股息率最高的50至300只股票构建红利组合,观察不同组合的年化收益和最大回撤。结论表明,半年度调仓优于年度调仓。

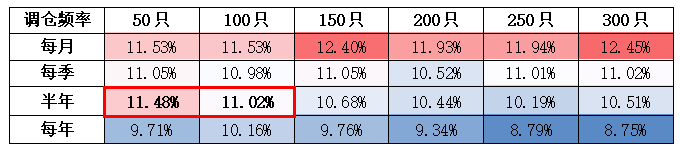

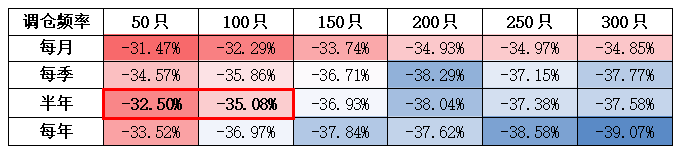

从年化收益角度,在不同成份股数量的组合中,半年度调仓的表现均好于年度调仓(表1、表2)。同时,我们发现当选股数量控制在100只以内时,红利策略的调仓频率并非越高越好,月度调仓的收益率与半年度调仓基本一致,但季度调仓不如半年度调仓的表现。在关于最大回撤的回测中,有着与年化收益率一致的结论:在控制股票数量的条件下,半年度调仓是除月度调仓外最好的调仓频率。

表1:不同调仓频率对应的组合模拟年化收益

(数据来源:Wind,时间区间为2010.1.1—2023.12.31。模拟业绩仅做调仓频率差异导致的业绩差异示意,与红利指数及相关基金历史业绩无关。)

表2:不同调仓频率对应的组合模拟最大回撤

接下来,我们再看看红利策略什么调仓时点更好。

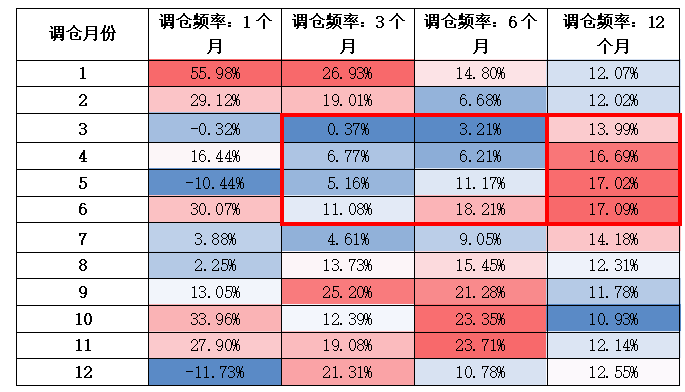

和上文的研究方法类似,我们利用2010年至2023年的历史数据,每月末选取股息率最高的100只股票构建红利组合,在不同调仓频率下考察持有收益的情况。结果表明,不同频率对应的最优调仓时点不同。

如果调仓频率较快,比如1个月一次,这时的收益分布没有明显的规律性,收益率的不确定性很高,所以红利不适用于短期投机。

如果调仓频率较快,比如1个月一次,这时的收益分布没有明显的规律性,收益率的不确定性很高,所以红利不适用于短期投机。而在其他调仓频率上,红利组合收益率的分布都呈现出明显的规律性——不同调仓频率下,有特定的时段的回报水平明显不同于其他月份。具体规律如下:

调仓频率为3个月与6个月的最佳调仓时间需要避开每年的3—6月,而按年度调仓的最佳调仓时间却恰好是每年的3—6月(表3)。

表3:调仓月份和不同调仓频率下对应的年化收益率(100只样本标的)

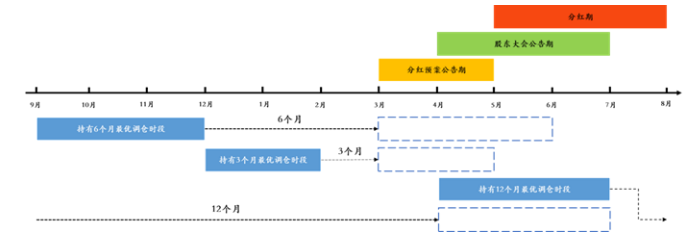

为什么红利类策略在调仓频率为3个月、6个月和12个月时,具备这样的规律呢?我们认为这与每年的分红公告日相关。对于A股市场,从每年3月开始,上市公司当年的分红情况就基本确定,3—6月是分红数据的密集披露期。投资者在这一时间段内,根据最新分红金额计算股息率,对红利策略进行再配置。图1能够很好地将这一现象进行展示:

图1:分红公告时点和持有收益

可以看到,在不同的调仓频率下,如果我们按照各自的最优调仓时点进行调仓,均能覆盖每年3—6月的分红数据披露期,避免在每年的分红期进行调仓。对于3个月与6个月调仓的投资者,在新的财年,分红数据被更新,高股息组合在3—6月会发生较大变化,此时调仓准确性下降。而对于12个月调整一次的长期投资者而言,需要持有高股息组合1年,最新的分红数据在每年3—6月更新,所以12个月调整一次的红利组合在此期间调仓才是最优的。

所以,总结来看,季度或半年度调仓的红利指数,其调仓时点最好避开分红密集披露期。

我们从红利指数的调仓行为出发,为大家解析了红利策略的调仓频率与更优的调仓时点。核心的结论主要有两点:一是在控制股票数量的前提下,半年度调仓是除月度调仓外最好的调仓频率;二是季度或半年度调仓的红利指数,其调仓时点最好避开分红密集披露期。对于个人投资者而言,在进行红利投资时要把握上述细节也是不小的工作量,那么是否有满足上述细节要求的红利基金产品提供给大家呢?华宝基金的标普红利ETF(562060)与红利基金LOF(A份额:501029;C份额:005125)在每年的1月底与7月底进行两次调仓,既满足半年度调仓的要求,又恰好避开了分红密集披露期,能够完美匹配红利策略所需的条件,是投资红利策略的良好工具,值得投资者重点关注。

风险提示:本文内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。华宝基金公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表公司或者其他关联机构的正式观点。文中观点、分析及预测不构成对阅读者的投资建议,如涉及个股内容不作为投资建议。公司及雇员不就本内容对任何投资作出任何形式的风险承诺和收益担保,不对因使用内容所引发的直接或间接损失而负任何责任。数据来源:Wind。

标普红利ETF(562063)被动跟踪标普A股红利指数,该指数基日为2004.6.18,发布日期为2008.9.11。指数历史业绩根据该指数成份股结构模拟回测而来。指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现。红利基金LOF(501029)由华宝基金发行与管理,其基金业绩比较基准为标普A股红利指数收益率×95%+同期银行活期存款利率(税后)×5%。

上述基金由华宝基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资人应当认真阅读《基金合同》《招募说明书》《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金管理人评估的标普红利ETF、红利基金LOF风险等级均为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对上述基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对上述基金的注册,并不表明其对上述基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。(CIS)

校对:赵燕